디지털 치료제 분야에 대한 관심은 글로벌 뿐만 아니라, 국내에서도 식을 줄 모르고 있습니다. 저는 디지털 치료제 분야에 대해서 장기적으로 낙관하지만, 단기적으로는 균형적인 시각이 필요함을 강조하고 있는데요. 글로벌 디지털 치료제 분야의 대표 기업인 페어 테라퓨틱스 (Pear Therapeutics)의 2021년 실적이 최근 공개되었습니다. 상세한 재무제표는 3월에 공개될 예정이긴 합니다만, 영업에 대한 주요 지표가 이번에 공개된 것인데요. 살펴볼만한 부분들이 제법 있습니다.

페어 테라퓨틱스는 2013년에 창업한 회사로, 이 분야를 개척해온 회사이지요. 2017년 9월 업계 최초로 FDA로부터 중독 치료용 디지털 치료제인 reSET 을 허가 받은데 이어, 2018년 12월 오피오이드 중독 치료용 디지털 치료제 reSET-O, 그리고 2020년 3월에는 불면증 치료용 디지털 치료제인 솜리스트(Somryst)를 허가 받았습니다.

이렇게 FDA로부터 세 개의 디지털 치료제를 허가 받은 회사는 현재 페어가 유일합니다. 또한 COVID-19 판데믹에서 FDA의 정신과 분야 디지털 치료제에 대한 인허가 한시적 면제에 따라서 조현병 대상의 Pear-004 역시 시장에 출시 되어 있습니다. (이 Pear-004는 노바티스와 함께 진행한 임상 시험의 결과가 좋지 않았습니다. 그럼에도 FDA의 규제 완화를 계기로 시장에 출시하여 RWE가 축적되고 있는 상황인데, 추후 이를 기반으로 효용에 대해서 다시 연구를 하지 않을까 생각합니다)

페어 테라퓨틱스는 지난 2021년 여름에 SPAC을 통해서 상장한다는 계획을 발표했는데요. 당시 기업 공개를 추진하면서 Investor Presentation 자료를 발표하면서, 내부 데이터가 처음으로 공개되었는데요. 관련해서 제가 디지털 치료제의 사업성: 페어 테라퓨틱스의 상장 자료 분석 포스팅에서 살펴보면서 Pear의 실적이 생각보다 실망스럽다는 것을 말씀드린 적이 있습니다. 그리고 지난 2022년 1월 18일에, 2021년 한 해 동안의 실적에 대해서 공개를 한 것입니다.

목표치는 달성했으나…

이번에 발표된 자료를 간략히 요약하자면, “회사가 미리 제시했던 목표치는 달성했다. 하지만 아직은 많이 부족해보인다” 정도입니다. 회사 측에서는 핵심 영업 지표인 처방수(prescriptions), 사용 비율 (fulfillment rate), 보험 적용 인구 (covered lives) 등에 대해서 큰 사업적 진전 (strong commercial progress)가 있다고 이야기 하고 있습니다. 하지만 이것이 정말로 “큰” 진전이었는지는 조금 더 들여다볼 필요가 있겠습니다.

일단 구체적으로는 아래와 같습니다.

처방 건수

처방은 2021년에 총 14,000건이 진행되었습니다. 이는 reSET, reSET-O, Somryst 의 세 프로덕트를 모두 합친 건 수 입니다. 일단, 회사측에서 제시했던 가이던스인 12,500건은 초과 달성한 수치입니다. 하지만, 디지털 치료제에 대한 기대치, 페어 테라퓨틱스의 네임밸류, 세 파이프라인을 모두 합한 결과임을 감안하면, 절대적 수치 자체는 그리 높지 않다고 해야 하겠습니다. (참고로 작년 7월에 공개되었던 데이터에서 Pear 역사를 통틀어서 총 처방 건수가 2만 건 정도였는데, 이 때는 Somryst는 포함되지 않았고 reSET, reSET-O만 포함된 건 수 입니다.) 저는 이번 처방 건수에서 세 파이프라인이 차지하는 비중이 각각 어떠한지가 궁금했습니다.

다만, 처방을 진행한 병원(providers)은 550개로 상당히 증가한 것으로 추정해볼 수 있습니다. 작년 7월에는 병원(provider)의 숫자가 아닌 처방한 의사(clinician)의 숫자가 공개되었는데 당시에는 700+ 명이었습니다. 한 병원에 여러명의 의사가 처방했다고 가정한다면 이 수치는 꽤 증가했다고도 추정해볼 수 있을 것 같습니다. (근데 굳이 딴지를 걸어보자면, 왜 이번에는 처방한 의사의 숫자 대신에, 병원의 숫자를 공개했을지도 궁금하긴 합니다. 지난번에 이어서 의사 숫자도 보여줬으면 성장세를 더 정확히 볼 수 있었을텐데요. 그 수치를 보여주는 것이 회사 측에 불리하다고 생각했기 때문일까요?)

사용 비율

문제는 사용 비율(fulfillment rate)이 51% 밖에 되지 않는다는 것입니다. Fulfillment rate을 한국어로 어떻게 번역하는 것이 정확한지 모르겠습니다만, 용어 정의에 따르면 처방을 받은 환자들 중에, 실제로 앱을 다운로드하여 소프트웨어 내부의 컨텐츠에 접근을 한 환자의 비율을 의미합니다. 디지털 치료제라는 낯선 방법에 대해서 환자들의 순응도가 높지 않고, 특히 고령층 환자의 디지털 문맹(digital literacy), 혹은 저소득층이나 인종적 요소로 인한 디지털 격차(digital divide) 때문에 디지털 치료제에 대한 접근성이 매우 떨어질 수 있다는 연구들이 많은데요.

이번 데이터에 따르면 reSET, reSET-O, Somryst 세 가지 파이프라인에 대해, 처방 받은 환자 중에 앱을 다운로드 받고 들어가본 환자가 51% 밖에 되지 않는다는 것입니다. 사실 목표치(가이던스) 자체를 50%로 잡았기 때문에, 목표를 달성했다고도 할 수는 있겠습니다만, 목표치 자체를 너무 낮게 잡았다고 해야 할 것 같습니다. reSET과 reSET-O의 경우 총 12주, Somryst는 총 9주 동안 진행해야 하는 프로그램입니다. 이 기간 동안 충실히 사용해야만 약효가 발휘된다고 할 수 있습니다. 때문에, 단순히 ‘앱을 다운로드 받아서 한 번이라도 들어가본다’를 사용 비율의 기준으로 삼는 것은 너무 루즈합니다.

참고로, 2021년에 발표된, reSET-O의 RWE를 분석한 연구에 따르면, 이 앱의 모듈을 (총 67개 중에) 하나라도 끝마친 사람은 80%, 절반 이상 사용하는 환자의 비율은 66% , 끝까지 끝내는 환자는 49% 정도였습니다.

이 연구와 비교해보면, 이번 Pear의 자료에 따르면, 일단 앱을 열었던 사람이 50.1% 밖에 되지 않기 때문에, 결국 앱을 마지막까지 잘 끝마친 사람들의 비율은 더 낮을 수밖에 없다고 추정할 수 있습니다. 이렇게 낮은 사용 비율은 디지털 치료제의 가치를 주장하는 입장에서는 큰 숙제가 될 것입니다. 일단 50%의 환자들이 처방을 받아도 아예 사용하기를 않으니 약효는 당연히 있을 수가 없을 것이며, 사용을 하더라도 마지막까지 모듈을 끝마치지 못한 환자들에게도 역시 약효는 충분하지 않을 것이기 때문입니다.

보험 적용 인구

그럼에도, 보험 적용 인구(covered lives)에 대해서는 상당한 진전이 있었습니다. 결국 디지털 치료제의 시장 진입을 위해서는 보험 적용이 늘어야 할텐데요. 이제 30개 이상의 기관(orgarnization)에 의해서 31.7M 명 이상의 인구에게 보험이 적용된다고 이야기하고 있습니다. (여기서 영문 해석이 좀 애매합니다만.. 보험사나, 지불자(payer)라는 용어 대신에 orgarnization라고 언급했습니다. 문맥상 이를 통해 covered lives가 31.7M 명이라는 것을 보면, organization은 보험사, PBM, EAP 시장의 고용주 등을 폭넓게 지칭하는 것 같긴 합니다만.. 혹시 다르게 해석해야 하면 알려주시기 바랍니다.)

여기에는 PBM을 통해서 보험 혜택을 받을 가능성이 있는 인구나, 직장 보험 등을 통해서 혜택의 가능성이 있는 인구를 모두 포괄하는 것 같습니다. 즉, formulary에 등재되어 있거나, 해당 기관에서 대량 구매 (“purchasing products in bulks”)를 진행한 것을 포함했다고 나옵니다. 사실 PBM의 formulary에 올라간 것만으로는 직접적으로 보험사가 커버해주는 것을 보장해주지는 않기 때문에, 보험 적용 ‘가능성’이 있는 간접적 수혜자까지 포괄한 것으로 보입니다.

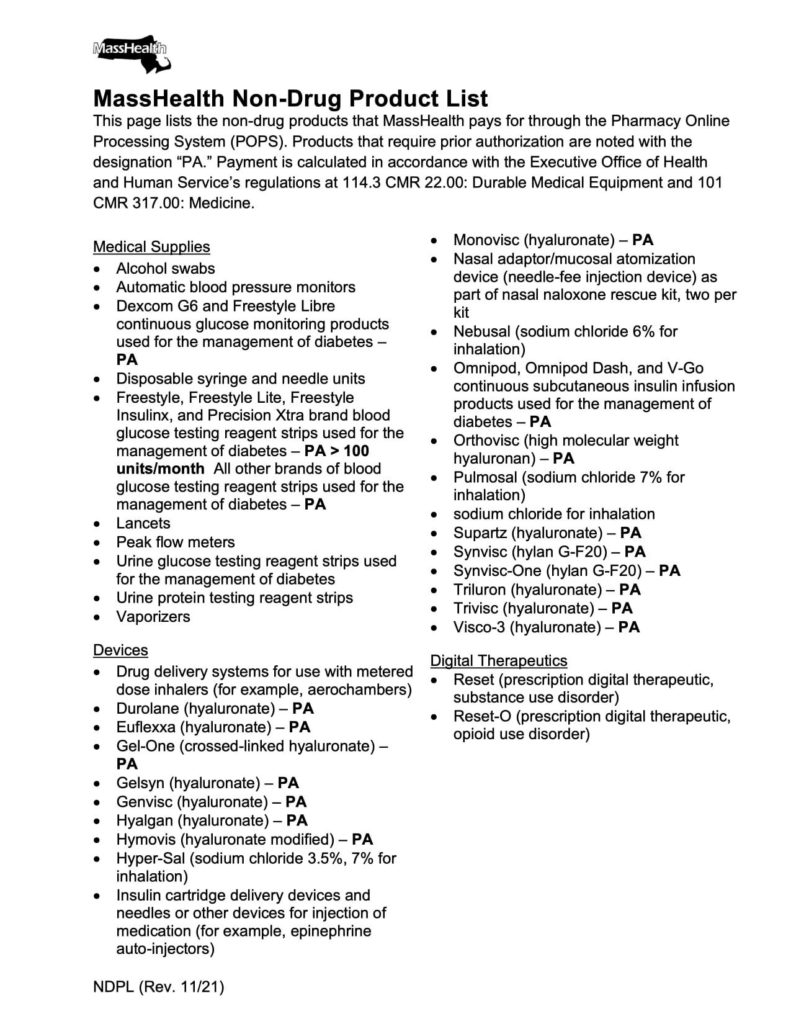

그리고 Pear로서는 작년 10월에 아주 큰 뉴스가 있었지요. 메사츄세츠 주의 메디케이드 프로그램인 MassHealth가 reSET과 reSET-O를 보험 적용을 받는 쾌거를 올렸습니다. 메디케이드는 연방정부의 원칙에 입각하여 주정부가 개별적으로 운영하는데요, 메사츄세츠 주의 메디케이드 프로그램에서 전향적인 결정을 한 것입니다. 제가 알기로는, 메디케어, 메디케이드 등 미국의 국영 의료 보험을 통틀어서 디지털 치료제 산업 전체 중에 이 사례가 유일하다고 알고 있습니다. reSET과 reSET-O는 아래 그림과 같이 결국 MassHealth의 Non-Drug Product List에도 당당히 이름을 올렸습니다.

또한 Pear Therapeutics의 뉴스를 꾸준히 지켜보는 분들은 아시겠습니다만, 간간히 PBM에서 reSET, reSET-O 등을 formulary에 포함시켰다는 뉴스를 보셨을 것입니다. (RemedyOne 관련, 유나이티드헬스의 PBM인 OptumRx 관련) 이번 발표에 따르면, 미국의 top 5 PBM 중에서 두 군데의 formulary에 등재되었다고 언급되고 있습니다.

CPT 코드 등재

CPT 코드 등재와 관련해서는, 현재 AMA의 패널에 의해서 Remote Therapeutic Monitoring (RTM) Services 와 Remote Therapeutic Monitoring Treatment Management Services (RTM-TMS)라는 CPT Category 1 코드가 논의되고 있습니다. 이 코드들은 인지행동치료(CBT)를 remote로 제공하는 것을 모니터링하는 코드이며, 2023년 1월부터 발효된다고 합니다.

그런데 제가 알기로 이 RTM, RTM-TMS 코드에 대해서는 사안이 좀 복잡한데.. (저도 완전히 다 이해하고 있지는 못합니다만) reSET, reSET-O 와 같이 software-only device에 대해서는 이 코드가 적용되지 않을 수 있다는 의견이 있습니다. 제가 알기로는 아직 이 부분에 대한 결론이 완전히 나지는 않은 것 같습니다만, 일단 이번 발표에는 Pear는 긍정적인 전망을 피력한 것 같습니다. (그리고 저는 RTM, RTM-TMS 코드는 카테고리 3으로 이야기되는 것으로 알고 있었는데, 이번에는 발표에는 또 카테고리 1으로 언급되고 있습니다. 좀 햇갈리네요..)

추가 파이프라인

Pear에서 개발하고 있는 추가적인 파이프라인에 대해서도 간략히 언급이 되어 있습니다. 먼저 reSET-A 인데요. 이는 알콜 중독을 치료하기 위한 디지털 치료제입니다. reSET-A는 지난 11월에 FDA의 혁신 의료기기(Breakthrough Device Designation)으로 지정이 되었습니다. 사실 Pear의 첫번째 파이프라인인 reSET 이 2019년 인허가 받았을 때 적응증 중에 대마, 코카인 등과 함께 알콜이 포함이 되어 있는데요. 아마도 신규 파이프라인으로 알콜 중독에 특화된 것을 따로 만드는 것 같습니다. 이에 대해서 이번 발표에서는 Pear의 중독 치료 프랜차이즈 (Pear’s addiction franchise)를 확장할 것이라고 이야기하고 있습니다.

또 한 가지 흥미로운 것은 우울증과 관련된 (a range of depression symptoms) 디지털 치료제 2개를 인수 and/or 라이센싱하였다고 언급하고 있습니다. 기존에 Somryst 등도 페어의 내부에서 개발된 것이 아니고 외부에서 개발되던 프로젝트를 라이센싱한 것으로 알고 있는데요. 기존의 바이오텍에서는 매우 일반적으로 진행하는 것처럼 신규 파이프라인을 외부에서 사들이거나, 회사 자체를 인수하는 방식으로 신규 파이프라인을 늘려갈 계획으로 보입니다.

2022년 사업 목표

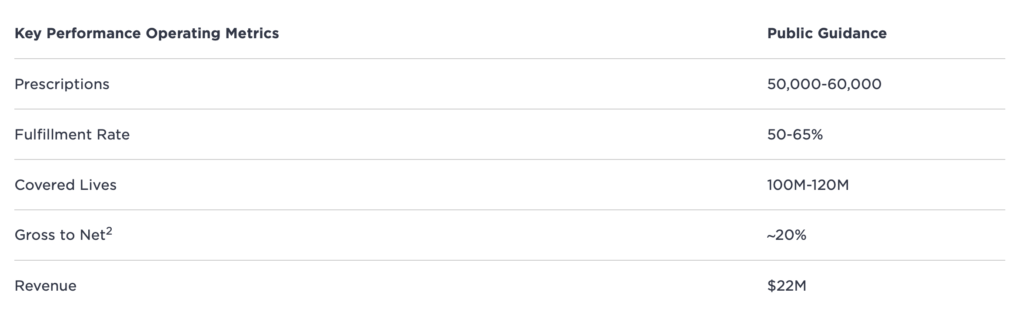

Pear는 이번 발표에서 2022년의 사업 목표도 함께 제시했습니다. 앞서 언급했던 몇가지 주요 지표에 대한 것인데요. 2021년 대비, 처방에 대해서는 5배 정도, 사용 비율은 유지하거나 최대 15%p 증가를, 그리고 보험 적용인구는 3배 정도 성장을 목표로 하고 있습니다.

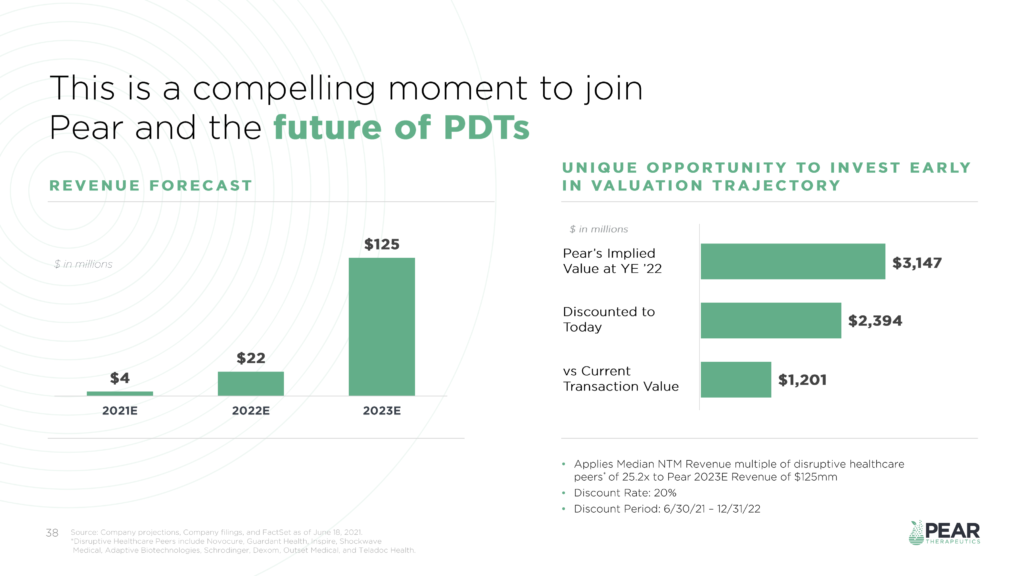

그리고 매출 목표는 $22M 라고 제시하면서 이것이 2021년 매출 추정치의 5배라고 언급하고 있습니다. 이번 발표에서는 2021년 매출이 정확히 언급되고 있지는 않으나, $4M 전후임을 추정해볼 수 있습니다. 이는 작년 7월에 제시했던 2021년 및 2022년 연간 매출 목표치와 일치합니다. 일단 2021년에 목표 매출은 달성한 것 같습니다만, 문제는 2023년의 매출 목표치가 무려 $125M 라는 것입니다. (아래 그림은 작년 7월에 발표한 슬라이드) 이를 위해서는 Pear의 기존 파이프라인과 새롭게 인허가 받을 파이프라인에 대한 시장의 반응이나 지불자들의 스탠스가 지금보다 훨씬 더 좋아져야 할 것 같습니다.

지금까지 페어 테라퓨틱스가 최근에 발표한 2021년 영업 실적에 대해서 살펴보았습니다. 글로벌 디지털 치료제 산업에서 페어 테라퓨틱스가 가지는 상징적인 의미는 매우 큽니다. 페어 테라퓨틱스가 잘 해나가야만 이 분야 전체에 가지는 큰 기대감이 정당화 될 수 있기 때문입니다. 비록 페어가 지금까지는 스스로 제시한 가이던스를 잘 지켜나가고 있기는 합니다만, 이 정도로는 시장의 높은 기대치를 충족시키기에는 다소 부족한 것 같습니다.

페어는 상장 이후에 주가가 등락을 반복하고 있습니다만, 오늘을 기준으로 시가총액이 $600M 정도입니다. 상장 이전에 $1B 밸류에이션을 넘으면서 유니콘으로 인정받던 것에 비해서, 상장 시장에서는 조금 낮은 기업 가치를 인정 받고 있다고 볼 수 있겠습니다. 디지털 치료제 시장과 페어 테라퓨틱스의 미래를 낙관하시는 분이라면, 오히려 지금이 투자하시기에는 매력적인 밸류에이션일 수도 있겠습니다.

Discover more from 최윤섭의 디지털 헬스케어

Subscribe to get the latest posts sent to your email.