무려 텔라닥과 리봉고가 합병합니다. 지난 8월 5일 텔라닥은 리봉고를 $18.5B 에 전격적으로 합병한다고 발표했습니다. 디지털 헬스케어 분야에서 단연 사상 최대의 M&A 딜이자, 그 결과 매출액이 거의 $1B에 달하는 사상 최대의 종합 원격의료 회사가 탄생하게 되었습니다.

이번 인수합병이 어떤 의미를 가지는지, 좋은 조건의 딜인지, 장기적으로 원격진료 시장에 어떤 영향을 미칠지에 대한 의견이 분분합니다. 텔라닥과 리봉고 둘 다 COVID-19 시대에 원격의료의 대표적인 기업으로 주가가 폭등하며 주목 받던 기업들이기 때문에, 주식 시장에서도 즉각적인 반응을 보이고 있기도 합니다.

저는 이번 인수합병이 단순히 원격진료 시장을 넘어서, 헬스케어 시장 전체에 근본적으로 미치는 영향이 적지 않을 것으로 생각합니다. 혹은 헬스케어 시장의 구조가 재편되는 신호탄으로 볼 수도 있습니다. 여기에 대해서 조금 생각을 정리해보려 합니다. 자세히 들여다보면 흥미로운 지점이 많은 딜입니다.

텔라닥, 미국 최대의 원격진료 회사

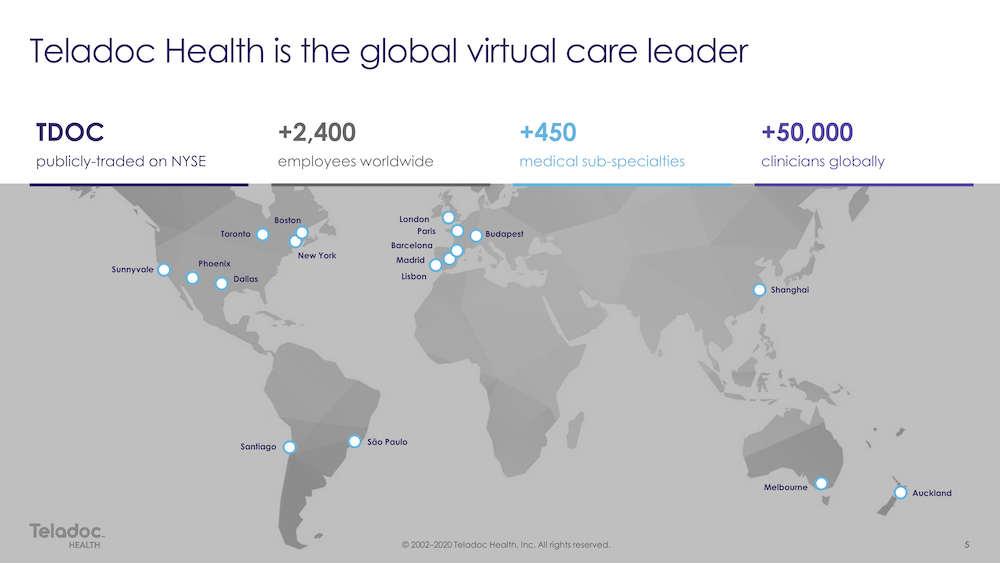

텔라닥은 미국 최대의, 그리고 (아마도) 세계 최대의 원격진료 회사입니다. 미국에서 원격진료 시장 점유율 75% 를 차지하고 있는 압도적 시장 선두 회사이며 (이 수치는 텔라닥이 추정한 수치이며 2016년까지 발표되었습니다), 이후에도 활발한 M&A 등을 통해서 시장을 계속 확대하고 있습니다. 미국에서 원격진료 시장이 개화하던 초기인 2002년에 창업하였고 (경쟁사이자 연내 상장을 준비하고 있는 AmWell은 2006년, MDLive는 2009년, Doctor on Demand는 2012년에야 창업했습니다), 2015년에는 원격진료 업계 최초로 나스닥 시장에 상장했습니다.

원래는 미국 내의 사업자였으나, 최근 몇년 동안 활발하게 해외 진출을 통해서 유럽, 중국, 호주, 남미 등에도 서비스를 제공하고 있습니다. 2020년 초 JPM에서 발표한 자료를 보면, 세계적으로 5만 명 이상의 의사를 보유하고 있고, 세부 전공은 450개 이상입니다.

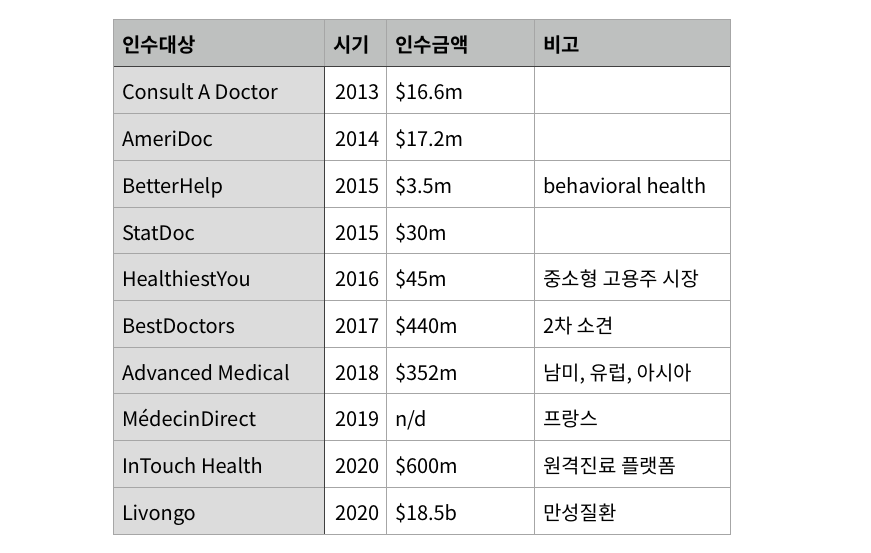

텔라닥은 매우 활발한 M&A를 통해서 성장했습니다. 2013년 Consult A Doctor를 $16.6m에 인수한 것을 시작으로, 이후로는 한 해도 거르지 않고 하나 혹은 두 개의 회사를 인수했습니다. 초기에는 주로 사세를 확장하기 위한 수평적 인수가 주를 이뤘다면, 상장 이후로는 해외 진출이나, 신규 서비스 모델로 확장하기 위한 전략적 함의가 있는 인수를 진행했습니다. 예를 들어, 2018년 Advanced Medical을 $352m에 인수하였는데 이는 남미, 유럽, 아시아에 진출하기 위함이었고, 2019년에는 프랑스의 원격진료 회사인 MédecinDirect 를 인수하면서 (인수가는 비공개) 유럽 시장에 진출했습니다. 이번 리봉고가 10번째 M&A로 보이는데, 이번 인수도 이런 연장선 상에서 이해해야 할 수 있습니다.

사업모델은 주로 B2B2C 입니다. 기업 고객을 대상으로 정기 구독료를 PMPM 모델로 받고 (Per Member Per Month), 또 실제 진료가 진행될 때 진료비를 지불하기도 합니다. 2020년 초를 기준으로 포춘500 기업 중에 40%가 텔라닥의 고객입니다. 사실 이런 과금 모델은 세부적으로 들어가면 상당히 다양합니다. 앞서 언급했다시피 텔라닥이 활발한 M&A를 통해서 성장했는데, 인수한 회사들의 과금 모델이 각자 다르기 때문입니다. 예를 들어서, 구독료만 내고 진료비가 없는 모델 (visit-included PMPM)이나 반대로 구독료는 없이 진료비만 내는 모델 (visit-fee only) 도 있습니다. 텔라닥의 사업 구조에 관해서는 김치원 원장님의 글에 아주 상세히 정리되어 있으므로 참고하시기 바랍니다.

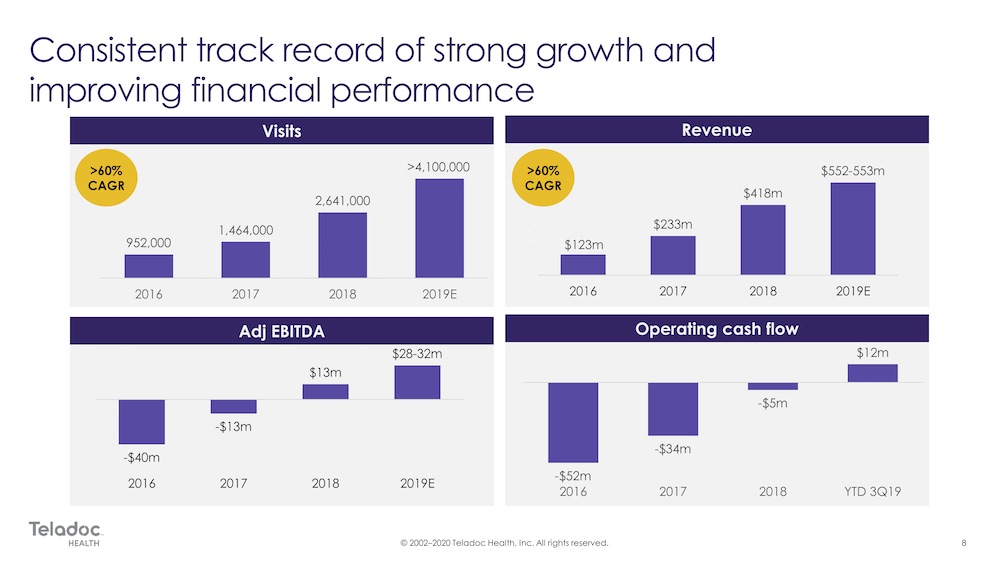

지난 몇년 동안 텔라닥은 폭발적인 성장을 했습니다. 멤버수, 진료수, 매출 모두 매년 폭발적으로 성장했습니다. 2016년부터 진료수나 매출의 연평균 성장이 60% 이상을 기록하고 있습니다. 멤버 숫자는 2018년에 22.8m명, 2019년은 36.7m을 기록했고, 2020년에는 50m 정도까지 성장할 것으로 예상하고 있습니다. 나중에 언급할 리봉고의 매출 성장율은 더 높기는 합니다만, 텔라닥 역시도 작은 스타트업도 아니고 상장사로서는 보기 드문 성장입니다. 이는 미국 의료시스템과 의료 시장의 특성에서 기인합니다만, 여기에 대해서는 텔라닥과 관련한 제 예전 포스팅과 졸저에서 충분히 설명했으니 이를 참고해주시면 되겠습니다.

특히 COVID-19 판데믹의 발발 이후, 미국에서 사회적 거리두기, 락다운 등에 들어가면서 오히려 수혜를 받은 대표적인 기업이 텔라닥입니다. 의사와 환자간 접촉, 의사와 의사간 접촉을 줄여야 하기 때문에 직접적인 대면 없이 진료할 수 있는 원격진료가 대두된 것입니다. 이에 따라 미국을 포함한 전세계에서 원격진료가 완전히 재평가 받는 지경에 이릅니다. 특히, CMS, FDA 등에서 관련 규제를 한시적으로 완화하고, 부분적으로만 지급되던 의료 보험 역시 한시적으로라도 대면 진료와 동등하게 지급되기로 한 것이 결정적인 기폭제였습니다.

코로나 이전에도 원격진료 시장은 고성장을 거듭했지만, 그래도 전체 진료에서 차지하는 비중은 10% 내외에 그쳤습니다. 하지만 코로나19 판데믹에서 원격진료의 비중은 폭발적으로 증가하여, (통계에 따라 조금씩 다릅니다만) 미국에서는 46%의 미국인이 대면진료 대신 원격진료를 사용한다는 맥킨지의 보고도 있습니다. 미국에서 텔라닥의 시장 점유율이 75% 라는 것을 고려한다면, 미국의 원격진료 시장의 재평가는 텔라닥의 재평가로도 볼 수 있습니다.

리봉고, 만성 질환 관리 회사

리봉고 역시 코로나19 시국에서 가장 주목 받은 또 하나의 기업입니다. 리봉고를 원격의료 회사라고 지칭하기도 합니다만, 좁은 의미의 원격진료 회사라고 보기는 어렵습니다. 리봉고는 만성 질환 관리 회사로 분류하는 것이 적절합니다. 디지털 기술을 활용해서 질병의 관리, 치료를 하기 때문에 저는 일종의 디지털 치료제 회사로 보기도 합니다.

만성질환을 관리하기 위해서, 데이터를 측정할 수 있는 혈당계 등의 디바이스를 제공하고, 데이터의 모니터링, 인공지능을 통한 데이터의 분석, 환자들의 행동을 교정하기 위한 원격 휴먼 코칭, 동기부여 프로그램 등을 제공합니다. 만성질환 관리 분야에서는 (텔라닥과 마찬가지로) 2008년이라는 비교적 이른 시기에 창업했습니다. 경쟁사인 Omada가 2011년 창업, Virta는 2014년에 창업했습니다. (다만, welldoc은 2005년으로 더 이르고, 자랑스런 한국계 스타트업 Noom도 2008년으로 리봉고와 비슷한 시기에 창업했습니다)

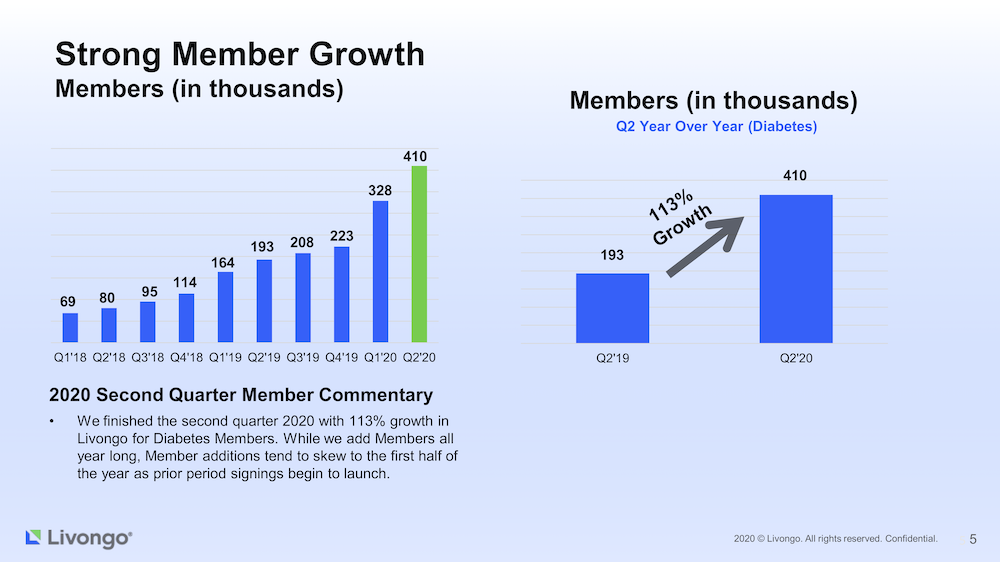

미국에서 만성 질환 관리 시장은 실로 거대합니다. 미국에서 만성질환을 가진 성인은 147M명으로 40% 이상이 하나 이상의 질환을 가지고 있으며, 총 의료 비용의 90% 정도가 만성질환에 소모되며, 연간 비용은 $3.7T 에 달합니다. 리봉고가 직접적으로 접근가능한 당뇨 및 고혈압의 시장 크기는 $46.7B 입니다. 리봉고는 (올해 5월 IR 자료 기준으로) 당뇨병 관련 멤버수는 328,000명으로, 미국의 전체 당뇨병 환자 31.4M 명에 비하면 아직 성장할 여지가 엄청나게 많이 남았다고 이야기합니다.

리봉고가 만성질환 관리 기업이라고는 하지만, 주로 당뇨병에만 집중하고 있다가, 2018년 정도에 고혈압, 비만, 정신건강 쪽으로도 확장하기 시작했습니다. 질환별 매출 비중은 공개하지 않지만, 여전히 대부분의 매출은 당뇨병 관리에서 나오고 있으며, 기존 당뇨병 관리 고객에게 고혈압, 체중관리, 정신건강 등의 솔루션도 크로스 셀링을 하고 있습니다.

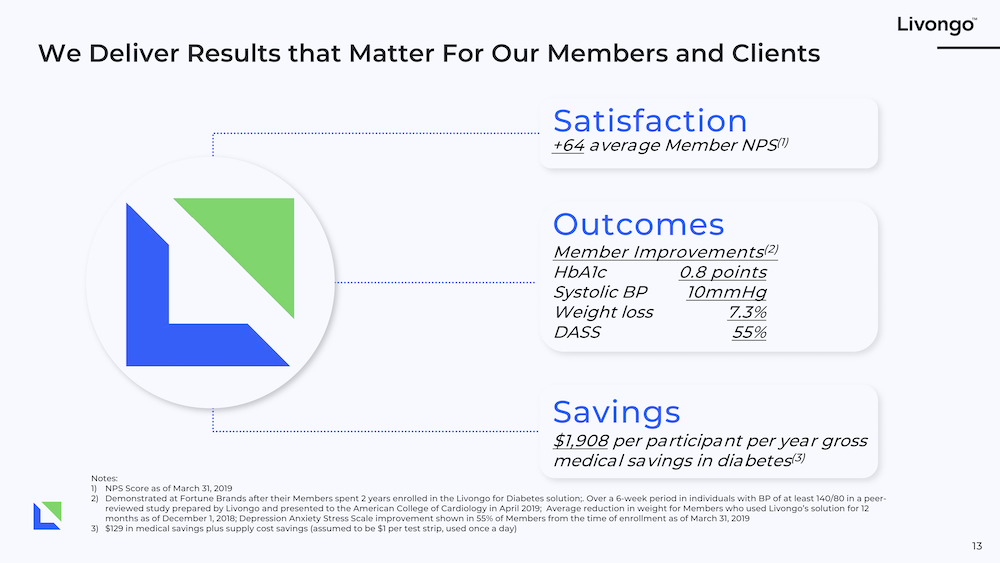

리봉고는 업력이 꽤 오래된 회사인만큼, 자사의 솔루션의 치료 효과가 얼마나 있는지에 대해서도 데이터로 이야기하고 있습니다. 사실 만성질환 관리, 당뇨 관리와 같은 ‘주장’을 하는 솔루션이나 플랫폼은 많습니다만, 이렇게 정말 효과가 있으며, 그 효과를 정량적으로 이야기하는 곳은 한국은 물론 해외에도 드물기 때문에 이런 부분이 인상적입니다.

리봉고의 당뇨병 솔루션을 2년 동안 활용한 멤버는 당화혈색소(HbA1c)가 0.8 points 개선되고, 고혈압 (140/80 이상) 환자를 대상으로 6주간 고혈압 솔션을 사용하면 수축기 혈압이 10mmHg 개선, 12개월 활용하면 7.3%의 체중 감량, 우울증 분노 스트레스 지수 (DASS, Depression Anxiety Stress Scale)의 개선은 55% 의 참여자에게서 나타났습니다. 당뇨병 솔루션을 활용하면 각 참가자마다 $1,908의 의료비를 아낄 수 있다고 합니다. (다만 이 데이터들도 IR 자료에 간략히만 언급될 정도이고, 아직 모두 논문으로 출판된 것은 아니기 때문에 더 검증이 필요하다고 볼 수 있습니다.)

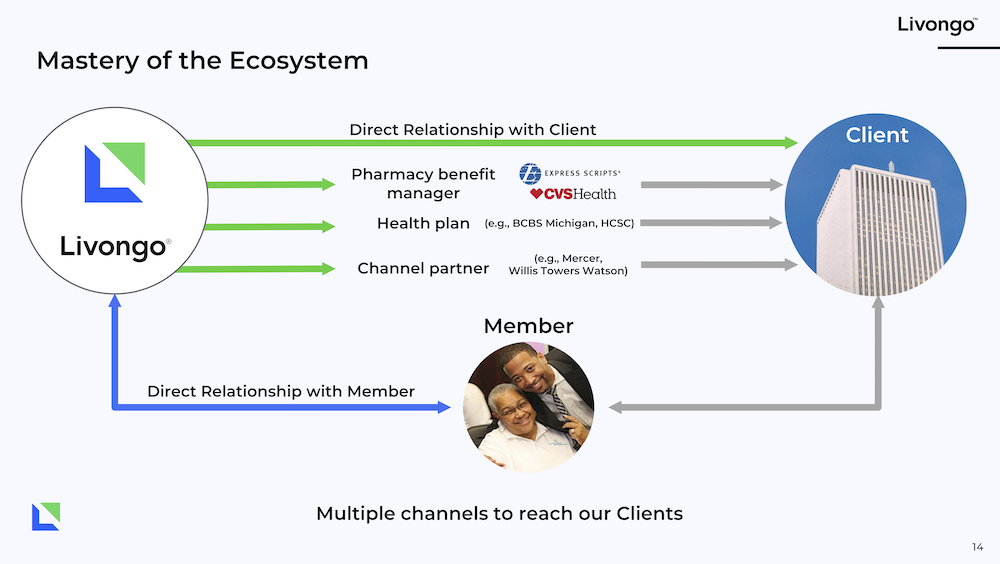

리봉고의 사업 모델 역시 기본적으로는 B2B입니다. 다만, 다양한 경로를 통해서 직간접적으로 서비스를 제공하기 때문에, 모델이 복잡 다양합니다. 기업 고객에게 직접 서비스하기도 하고, Express Scripts나 CVS헬스와 같은 대형 PBM이나 민간 보험사, 채널 파트너 (Mercer 등)를 통해서도 서비스를 합니다. 심지어 개별 개인 고객들과도 직접 서비스를 하고 있어서 가능한 모든 채널을 이용한다고 봐도 무방하겠습니다.

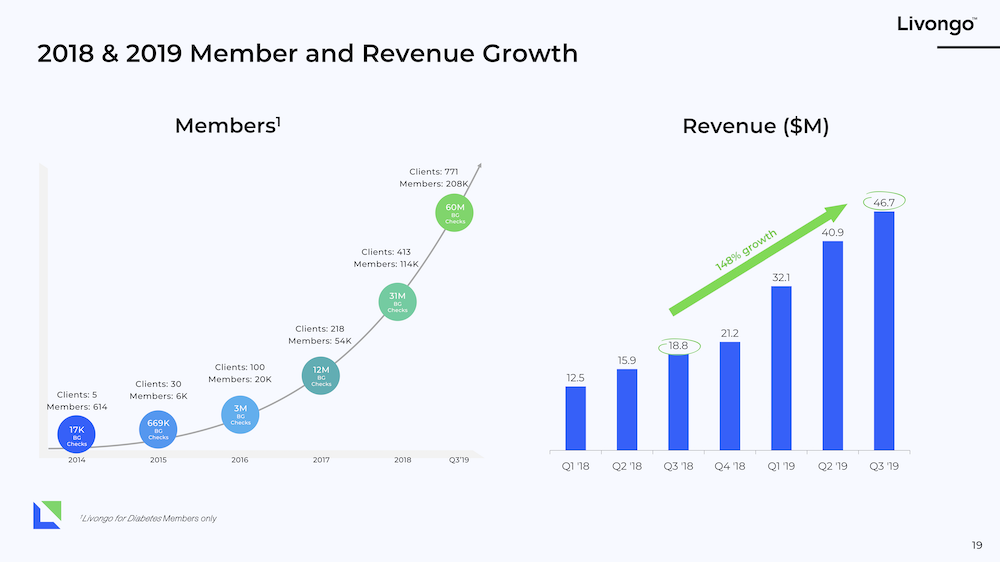

매출은 코로나 이전에도 세 자리수 이상의 성장을 보여줬습니다. 18년 3Q ($18.8M)에서 19년 3Q($46.7M)으로 148% 성장했고, 코로나 이전과 이후인 19년 2Q ($41M)와 20년 2Q($92M)를 비교해보면 역시 125% 의 높은 성장을 보였습니다. 이 기간 동안 멤버의 숫자 역시 113% 늘었으며, 성장세는 코로나가 발병한 2020년 2분기 이후로 더 높아졌습니다. 채널별로 비중은 역시 나오지 않지만, 직간접적 B2B가 대부분일 것이고 2020년 초 JPM 발표 기준으로 기업 클라이언트는 771개, 멤버수는 208,000명이었다가, 5월 IR 자료 기준으로는 이 숫자가 각각 1,252개, 328,000명으로 늘었습니다. 포춘 500 기업 중에 30% 이상이 클라이언트입니다.

리봉고 역시 코로나19 판데믹 상황의 수혜를 입었습니다. 의료계의 모든 리소스가 코로나19 환자의 진단과 치료에 투입되고 있기 때문에, 상대적으로 중증도가 떨어지거나 덜 급한 환자들은 소외되고 있다는 지적이 많았습니다. 특히 당뇨병 등 만성질환 환자들이 적절한 치료나 관리를 받지 못하고 방치되고 있다는 지적이 많았는데요. 이 지점에서 비대면 방식으로 당뇨병 등 만성질환을 관리해주는 리봉고와 같은 서비스들이 큰 주목을 받게 된 것입니다. 이에 따라 리봉고는 코로나19 상황에서 매출, 멤버수 등에 큰 성장을 보이며, 주가도 크게 상승하게 되었습니다.

새로운 유형의 종합 원격의료 회사의 탄생

이러한 텔라닥과 리봉고 두 회사가 전격적으로 M&A 함으로써, 시장에는 새로운 유형의 거대한 종합(comprehensive) 원격의료 회사가 탄생하게 되었습니다. 제가 보는 이번 딜의 가장 중요한 의의는 원격진료와 만성질환 관리라는 비슷한듯 하면서도, 실제로는 다른 영역의 회사가 합쳐지면서 기존에는 없던 새로운 가치 제안이 가능해졌다는 것입니다.

이는 환자가 의료 서비스에 접근하는 방식이나, 의료 서비스가 환자에게 전달되는 방식, 환자의 입장에서는 의료에 대한 경험에 큰 변화를 줄 가능성이 있습니다. 사실 이 부분은 이번 M&A 소식을 발표하는 슬라이드의 표지에 떡하니 나옵니다. 바로 ‘헬스케어의 전달, 접근, 경험에 대한 새로운 기준을 만들겠다 (setting a new standard for the deliver, access and experience of healthcare)’ 라는 것입니다. 저는 여기에 핵심이 있다고 봅니다.

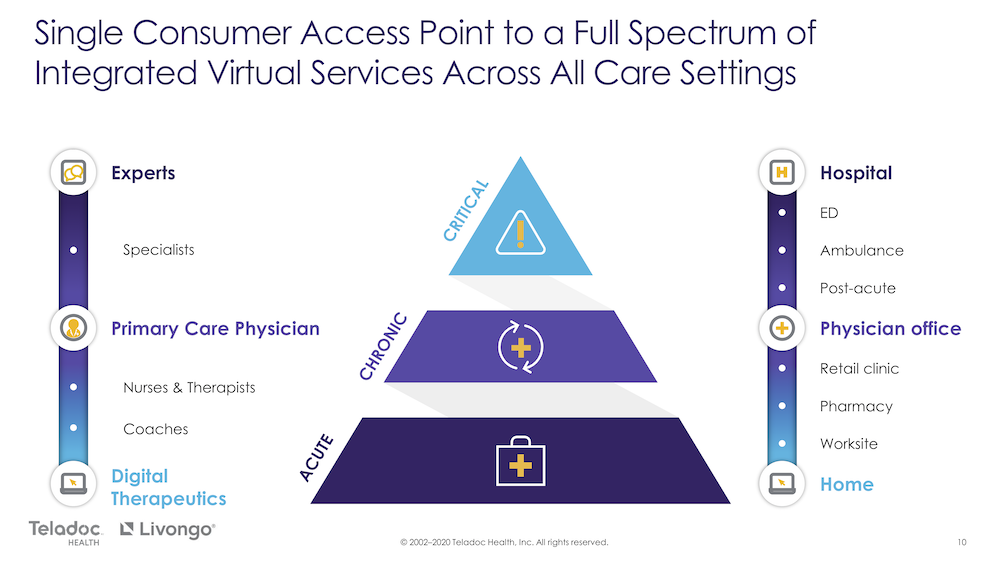

몇년 전부터 텔라닥의 소개 자료나 기사에는 comprehensive (종합적인), end-to-end (처음부터 끝까지), full spectrum (전체 범위), full-range of acuity (모든 범위의 중증도), whole-person care (건강 전반에 대한 케어) 등의 표현들이 나옵니다. 기존에 텔라닥은 원격진료라는 솔루션의 한계 때문에 주로 감기와 같은 경증 질환에 대한 일회성 진료만을 진행했습니다. 하지만 텔라닥은 이러한 좁은 범위의 진료를 넘어서 더 많은 범위의, 가능하면 모든 범위의 의료 서비스를 제공하는 방향으로 확장하려고 하는 것입니다.

예를 들어서, 질병의 종류는 경증, 만성, 급성, 중증 질환 등으로 나눌 수 있을 것이고, 헬스케어 서비스를 제공하는 방식도 (특히 미국 기준으로) 자가 관리, 코치, 상담사, 간호사, 1차 병원 의사(PCP), 전문의 등으로 다양하게 나뉠 수 있습니다. 그리고 의료 서비스를 제공받는 곳도 (원격진료임을 고려한다면) 집, 직장, 약국, 리테일 클리닉, 의원, 엠뷸런스, 응급실, 대형병원 등으로 나눌 수 있습니다. 텔라닥은 이렇게 더 여러 레벨의 의료 서비스를 제공하는 방향으로 확장하고 있다는 것이지요.

과거에 인수했던 기업들도 이런 맥락에서 이해할 수 있습니다. 2015년에 인수했던 BetterHelp는 정신 상담 치료 (behavioral health)로 확장하기 위한 것이었고, 2017년 인수한 Best Doctors는 2차 소견, 그리고 2020년에 인수한 (리봉고 인수건을 발표하기 직전에 마무리된) InTouch Health는 원격진료 플랫폼을 서비스하는 회사로, 이 회사의 서비스 범위에는 병원과 병원 사이의 중증 질환, 급성 질환에 대한 원격진료 플랫폼이 포함됩니다.

텔라닥에 없던 큰 퍼즐 조각: 만성질환 관리

하지만 텔라닥의 서비스 범위에 여전히 빠져 있는 큰 퍼즐 조각이 있었으니, 바로 만성질환 관리입니다. 이 부분이 이번 리봉고의 인수를 통해서 상당부분 채워질 수 있으리라고 기대해볼 수 있습니다. 앞서 살펴봤듯이 미국에서 만성질환 시장은 의료비 지출의 대부분을 차지할 정도로 거대합니다. 하지만 당뇨병이나 고혈압 같은 만성 질환은 한두 번 진료 받아서 해결되는 것이 아니라, 진료 이후에도 식습관, 생활습관, 정기적 검사 등을 통한 꾸준한 관리, 모니터링, 교육, 동기부여가 필요합니다. 이 부분은 ‘일회적 의사 진료’가 주 모델인 텔라닥이 커버하기에는 어려운 영역이었습니다.

즉, 기존에는 당뇨 환자를 텔라닥이 진료한다고 해도, 진료한 이후의 관리에 대한 솔루션이 없기 때문에 환자가 플랫폼을 이탈하게 될 수밖에 없었습니다. 하지만 이제는 리봉고가 만성질환 환자의 진료 이후에 관리 부분을 책임져주면서, 계속 텔라닥의 생태계 내에 머물게할 수 있습니다. 이른바 락인(lock-in) 효과입니다.

반대로 리봉고의 입장에서도 기존에 서비스하지 못했던 영역을 텔라닥과의 합병으로 채울 수 있게 되었습니다. 리봉고는 만성질환 환자의 데이터 측정, 분석, 원격 코칭 등을 통해서 지속적으로 관리하는 것에는 특화되어 있지만, 반대로 고객들이 의사와 만날 수 있는 접점은 적었습니다. 아무리 만성질환에 관리가 중요하고 코치가 붙는다고 할지라도, 의사의 개입 없이는 한계가 있기 때문입니다.

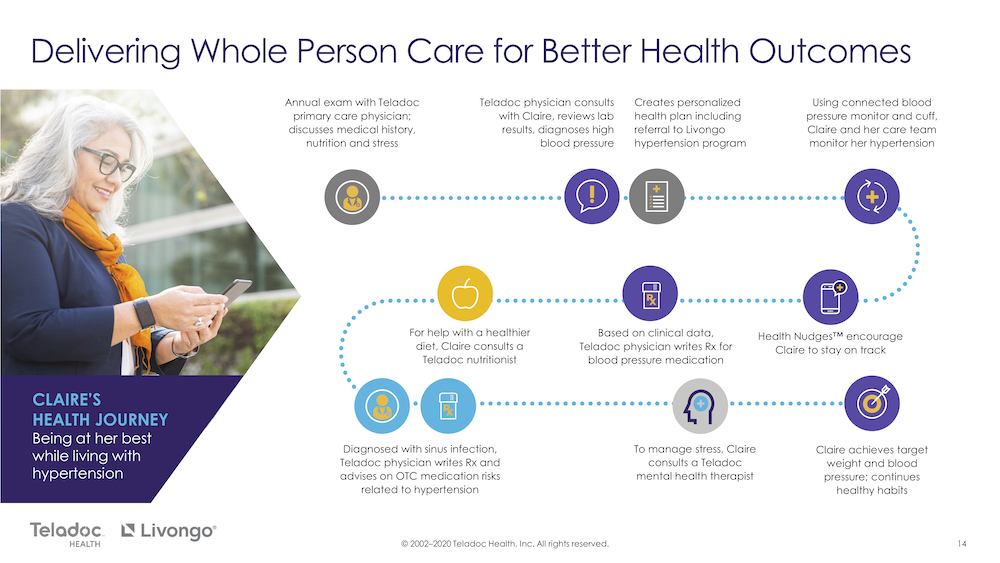

이제 텔라닥과 리봉고의 합병으로 기존에는 따로 받던 원격진료와 만성질환 관리를 하나의 통합된 서비스에서 받아볼 수 있습니다. 이번 M&A를 알리는 텔라닥의 자료를 보면 ‘클레어’라는 가상의 고혈압 환자가 어떤 과정을 거쳐서 텔라닥의 생태계 내에서 진료와 만성질환 관리를 포함한 전반적인 관리(‘whole person care’)를 받는지에 대한 여정(journey)이 나옵니다.

이를 보면 PCP (primary care physician)에 의한 정기 검진과 진단, 리봉고를 통한 혈압계 지급 및 고혈압 관리 프로그램, 식단 관리, 스트레스 관리, 처방전 전송 등 만성질환 관리에 필요한 대부분의 서비스를 제공할 수 있음을 보여줍니다. (사실 합병 이후의 PMI(Post-Merger-Integration)을 고려한다면 서로 다른 회사들의 서비스가 이렇게 매끄럽게 이어질지는 또 다른 이슈이긴 합니다. 이 부분에 대해서는 기존 텔라닥의 환자-의사가 랜덤하게 배정되는 특성 때문에 리봉고와의 시너지가 제한적일 것이라는 김치원 원장님의 분석도 참고하시기 바랍니다.)

이것은 작은 변화처럼 보이지만, 이런 유사한 여러 서비스 중에 선택하여 계약을 해야 하는 기업 고객의 입장이나, 기존에 여러 서비스를 개별적으로 이용하던 환자의 입장, 더 나아가서 만성질환 관리에 대한 비용을 지불하는 보험사의 입장에서는 상당히 다르게 받아들여질 수 있습니다. 기업 고객, 환자, 보험사 등이 이를 어떻게 받아들일지는 앞으로 구체적인 서비스 등이 나와봐야 알겠지만, 기존에 개별적인 회사가 복잡한 과정을 거쳐서 수행하던 일을, 하나의 기업이 원스탑으로 제공할 수 있으면, 더 나아가서 더 적은 비용으로 구현할 수 있다면 이를 선호하지 않을 이유가 없어 보입니다.

리봉고 입장의 시너지 (feat. 확장성)

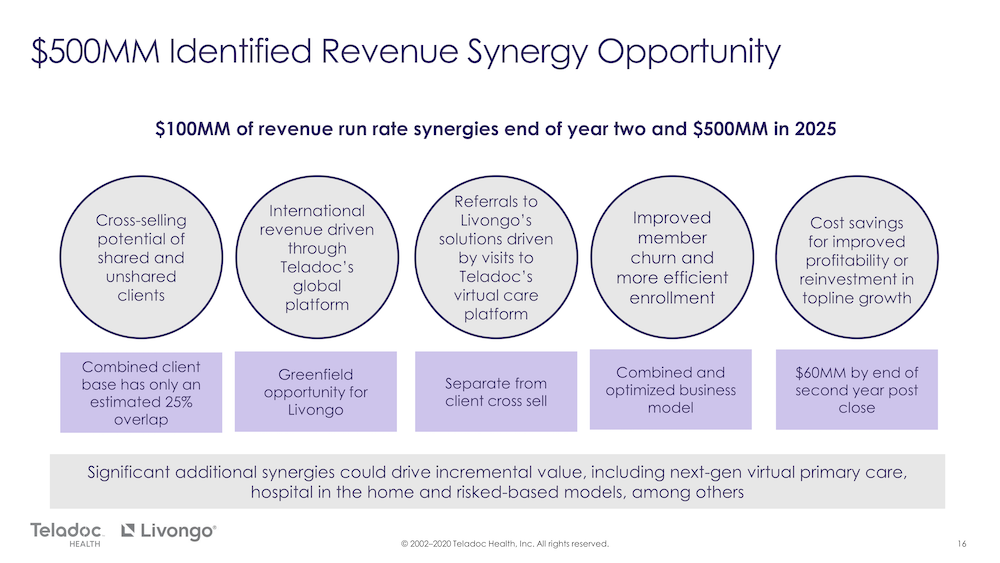

이러한 의미에서 사업에서도 적지 않은 시너지가 발생할 것으로 보입니다. 회사 측의 자료를 보면 2025년까지 $500M의 시너지가 발생할 것으로 추정하고 있습니다. 텔라닥의 2019년 매출 ($553M)과 비슷한 정도의 규모인데, 이렇게만 된다면 이상적인 합병이겠습니다만, 회사에서 발표한 수치인만큼 보수적으로 바라볼 필요는 있겠습니다.

가장 직접적인 시너지는 역시 크로스 셀링(Cross-selling) 입니다. 텔라닥에서 만성질환 환자를 진료한 이후에 자연스럽게 리봉고의 솔루션으로 연계할 수 있고, 기존에 리봉고 고객들에게도 필요시 텔라닥 플랫폼의 원격진료를 이용하도록 할 수 있습니다. 특히, 양 사의 고객이 서로 25% 밖에 겹치지 않는다고 이야기하고 있기 때문에 카니발라이제이션 이슈도 적습니다. 설사 고객이 겹친다고 하더라도 (앞서 설명했듯이) 엄밀히 말하면 서로 다른 서비스를 제공하기 때문에 큰 이슈는 되지 않을 것 같습니다.

더 나아가서, 리봉고 서비스가 인공지능 등 소프트웨어에 기반하고 있다는 것을 감안해본다면 확장성이 높을 것으로 가정해볼 수 있습니다. (혈당계, 체중계 등도 제공하지만 큰 걸림돌이 되지는 않을 것입니다) 이를 바탕으로 리봉고가 텔라닥이 보유한 70M 명의 고객 풀을 대상으로 크로스 셀링을 할 수 있다면 리봉고가 새로운 시장에 침투하기 위한 큰 파괴력을 지닐 수 있습니다.

그런데 여기서 한 가지 좀 의아한 점이 있습니다. 리봉고의 기존 고객 수가 의외로 많지 않다는 것인데요. 2019년 4Q 기준으로 22.3만 명이었고, 20년 2분기에 41만 명 정도 밖에(?) 안됩니다. 사실 한국에서도 헬스케어 스타트업 중에서 수십 만의 고객을 가진 곳들은 꽤 됩니다. 저희 DHP의 포트폴리오인 당뇨 플랫폼 닥터다이어리도 30만 명 정도이고, 명상앱 마보의 경우에도 가입자 수는 25만 명 정도가 됩니다. 물론 B2C 모델에 의한 고객이고 모두 유료 고객은 아니라는 차이가 있습니다. 하지만 여전히 미국이라는 큰 시장의 시가총액 10조원의 상장사 리봉고의 가입자가 41만이라면 적어보입니다.

고객의 수가 아직 적다는 것은 리봉고의 서비스의 확장성(scalability)을 가지는지, 즉 스케일을 키우기가 얼마나 쉬운지에 대해서 검증이 필요하다는 의미로 보이기도 합니다. 추정을 해보면 아직 적은 고객 수는 기존에 마케팅 채널이 제한적이거나, 영업력이 부족하거나, 혹은 아직 기업 대상의 만성질환 관리 시장이 성숙하지 않았거나, 경쟁이 치열하기 때문일 수 있습니다.

제 생각에는 리봉고 서비스의 중심이 되는 휴먼 코칭 부분이 확장성에 대한 보틀넥으로 작용할 가능성이 높다고 봅니다. 리봉고, 오마다 등 비슷한 만성질환 관리 서비스에서 인공지능 등의 분석도 중요하지만, 결국 핵심은 사람이 직접 원격으로 제공하는 휴먼 코칭입니다. 이런 코치들은 영양사, 당뇨병 상담사(certified diabetes educators)를 포함하는데, 높은 역량을 가진 상담사를 확보하는 것이 결국 서비스의 질을 유지하기 위해 매우 중요한 요소입니다. 눔이나 리봉고가 이러한 코치들을 정식 직원으로 고용하는 것도 코칭의 질을 관리하기 위함입니다.

그런데 이런 전문 인력의 공급은 일반적으로 비탄력적입니다. 수요가 수십배 늘어난다고 해서, 이런 코치를 갑자기 수십 배 늘릴 수 있는 것은 아니기 때문입니다. 실제로 리봉고의 휴먼 코칭 세션은 2020년 1월 이후 5월까지 2.7배 증가하기도 했습니다. 특히 리봉고는 코치를 외부 업체에서 공급받는 것이 아니라, 직원으로 직접 고용하기 때문에 이런 인력의 확보가 더 비탄력적일 수 있습니다. 오마다와 눔이 하듯이 인공지능의 도움을 받아서 커뮤니케이션 효율을 높여 코치 한 명당 담당할 수 있는 멤버수를 더 늘릴 수는 있습니다만 [1, 2], 거기에도 한계는 있습니다.

여튼 리봉고의 서비스가 충분한 확장성을 갖추고 있다면, 텔라닥이 기존에 보유한 고객 채널을 레버리지함으로써 고객을 단기간에 크게 늘릴 수 있을 것입니다.

더 나아가 리봉고가 텔라닥을 등에 업고 해외로 확장할 가능성도 있습니다. 앞서 언급했듯, 텔라닥은 최근 몇 년동안 해외 진출이 활발하며, 유럽, 중국, 호주, 남미 등으로 확장하고 있습니다. 리봉고는 아직까지는 미국 국내에서만 서비스되고 있었기 때문에, 텔라닥의 기존 해외 고객을 거점으로 하여 외국 시장으로 진출하는 것도 가능해보입니다.

텔라닥 입장에서의 시너지

텔라닥의 입장에서는 리봉고를 통해서 앞서 언급했듯 환자에게 ‘처음부터 끝까지’, ‘종합적인’ 의료 서비스에 보다 가까운 가치를 제공할 수 있고, 플랫폼에 락인할 수 있다는 것이 가장 큰 시너지로 보입니다.

또 한가지 유념해야 할 것은 바로 코로나 이후의 불확실성을 줄일 수 있다는 것입니다. 텔라닥이 현재 가지는 가장 큰 축복이자 저주는 COVID-19 입니다. 코로나 판데믹의 발발로 인해 원격진료 수요가 급등하면서 사업의 호조를 맞고 있지만, 문제는 코로나가 끝난 이후에는 어떻게 될 것인가 하는 점입니다. 코로나 판데믹이 끝나고 사회적 거리두기가 끝나고, 사람들이 다시 병원으로 직접 방문할 수 있게 되었을 때에도 여전히 원격진료에 대한 수요가 유지될지가 불확실하기 때문입니다. 여기에 대해서 텔라닥은 ‘코로나가 진정된 주(state)에서도 작년에 비해 원격진료 숫자는 두 배 정도로 유지되고 있다’ 는 반응을 보이고 있습니다만, 장기적으로 보면 확신하기 어려울 것입니다.

여기에 대해서는 CMS가 코로나 시국에서 한시적으로 원격진료에 대한 메디케어 수가를 대면진료와 동등하게 책정하기로 한 것을, 앞으로 유지할지 아니면, 다시 예전으로 되돌릴지가 크리티컬합니다. CMS의 수장 Seema Verma는 ‘코로나가 끝난 이후에도 과거로 완전히 되돌리는 것이 좋은 생각이 아닐 수도 있다’고 언급하기도 했고, 지난 8월 3일 트럼프 대통령이 코로나 이후에도 교외 지역(rural area) 환자의 원격진료에 대한 메디케어 혜택을 확장하는 행정 명령을 내리기도 했습니다. 하지만 여전히 코로나 이후의 원격진료에 대해서는 불확실한 부분이 많습니다. 저는 텔라닥의 리봉고 인수가 코로나 이후를 대비하는 목적도 있다고 봅니다. 향후 코로나가 끝난 이후에도 만성질환 환자 관리에 대한 시장은 여전히 매력적이고, 확장할 수 있는 여지가 크기 때문입니다.

더 나아가 비용도 다소간 절감할 수 있을 여지가 있지 않을까 합니다. 텔라닥은 미국에서의 fee splitting 금지 규정 때문에 의사에게 지불되는 진료비에서 직접적으로 중개 수수료를 받지 못하기 때문에, 간접적으로 받기 위해서 상당히 복잡한 구조를 가지고 있습니다. 하지만 리봉고의 코치는 의료인이 아니기 때문에 이러한 복잡한 구조를 가질 필요도 없고, 의사에 비해서 상대적으로 인건비도 저렴할 것입니다. 기존에는 ‘닭잡을 때도 소잡는 칼을 쓰는’ 식으로 굳이 의사가 관리할 필요가 없는 경증, 만성질환 환자에 대해서도 의사가 진료해야 했다면, 이제는 코치들이 일정 부분 관리할 수 있으므로 비용 구조도 개선될 가능성도 있을 것 같습니다.

시장 경쟁 구도의 변화

이번 합병에 따라서 텔라닥-리봉고의 연합은 ‘종합 원격진료 플랫폼’으로서 기존에 없던 상당히 특이한 가치를 제공할 수 있게 되었습니다. B2B 고객의 입장에서는 기존에는 원격진료 서비스와 만성질환 관리 서비스를 각각 따로 계약해야 했다면, 이제는 텔라닥과 리봉고가 통합된 하나의 서비스와 계약을 맺는 것이 아무래도 더 용이할 것입니다. B2B 시장의 재원은 한정적일 수밖에 없고, 한 서비스와 계약하면 다른 서비스와 계약할 동인이 적어지기 때문에 winner takes all 이 될 가능성이 높습니다. 사용자 입장에서도 여러 서비스를 번갈아 쓰는 것보다는 하나의 통합된 서비스를 이용하는 것이 편리합니다.

이러한 이유로 기존 텔라닥과 리봉고의 경쟁자들은 상당히 불리한 입장에 놓일 수도 있습니다. 기존의 원격진료 회사는 만성질환 관리 기능이 적고, 기존의 만성질환 관리 회사는 원격진료 기능이 떨어지는데, 텔라닥은 이제 둘 다 제공할 수 있기 때문에 경쟁에서 열위에 놓일 수밖에 없습니다. 텔라닥과 리봉고의 기존 경쟁자들은 대략 아래와 같습니다.

- 텔라닥의 경쟁자: AmWell, MDLive, Doctor On Demand, 98point6 등

- 리봉고의 경쟁자: Omada Health, WellDoc, Virta, Canaly, Noom 등

이 경쟁자들은 이제 텔라닥-리봉고 연합에 어떻게 대응해야 할지 고민스러울 수밖에 없습니다. 예를 들어, AmWell은 기존에 텔라닥과만 경쟁하면 되었는데, 이제는 리봉고와도 경쟁해야 합니다. 반대로 Omada는 리봉고와만 경쟁하던 구도에서 텔라닥과도 경쟁을 해야 하는 구조가 되었습니다.

향후 이런 경쟁사들이 어떻게 움직일지를 지켜보는 것도 포인트입니다. 아주 단순하게 생각해본다면, 다른 경쟁자들도 원격진료-만성질환 관리 회사끼리 M&A 하거나 연합함으로써 비슷한 서비스를 제공하는 전략을 생각해볼 수 있습니다. 예를 들어서, AmWell과 Omada Health가 합병하는 방식으로 말입니다. 이번 합병의 성사 배경으로는 시장의 높은 유동성을 꼽는 시각도 있습니다. 판데믹 상황에서 경기부양을 위해 돈을 더욱 풀었기 때문에, 이런 큰 딜이 가능해졌다는 것이지요. 그렇다면 또 다른 딜이 일어나지 말라는 법도 없습니다.

텔라닥은 추후 어떤 방향으로 확장할까

또 하나의 관전 포인트는 텔라닥이 앞으로 어떤 방향으로 사업을 더욱 확장할 것인지에 대한 것입니다. 이번 리봉고 인수에 너무 큰 지출을 했기 때문에 한동안 추가적인 M&A가 있을 것 같지는 않습니다만, 장기적으로는 추가적인 인수합병을 통해서 사업을 확장하리라는 것을 예측하기는 어렵지 않습니다. 과거를 보더라도 텔라닥이 지속적인 인수를 통해서 성장하기도 했고, 텔라닥이 목표로 하는 comprehensive, end-to-end, whole-person, full spectrum 원격의료를 위해서는 아직도 남아 있는 영역들이 있기 때문입니다.

가장 단순하게는 리봉고 이외의 또 다른 만성질환 관리 회사를 인수할 수도 있습니다. 과거에도 원격진료 사업 자체를 확장하기 위해서 여러 중소형 원격진료 회사를 합병했던 전략과 비슷합니다. 이번에 리봉고를 인수했지만, 만성질환 관리 시장이 너무도 크기 때문에 리봉고 하나만으로 모두 커버할 수 없는 시장은 여전히 남아 있습니다. 예를 들어, Omada, WellDoc 같은 기업들을 인수할 수도 있지요. 이러한 경우 리봉고와의 카니발라이제이션 이슈가 있겠지만, 이 시장에 강력한 경쟁자를 없애고 만성질환 관리 시장에 더욱 강한 영향력을 가질 수 있을 것입니다.

또 다른 인수 가능한 대상은 의약품 배송업입니다. 텔라닥이 진정으로 end-to-end 서비스를 하려면 가장 필요한 것 중 하나가 의약품 배송 모델입니다. 원격진료의 밸류체인으로 볼 때, 현재 텔라닥 모델에는 환자에게 약을 어떻게 전달할 것인지에 대한 부분이 빠져 있기 때문입니다. 원격진료 이후에 처방전을 보내주기는 하지만, 약국에서 약을 수령하거나 배송 받는 것까지는 텔라닥이 커버하지 못하고 있습니다.

의약품 배송은 미국에서 원격진료나, 만성질환 관리와는 또 조금 다른 시장입니다. 주로 ‘디지털 약국 (digital pharmacy)’ 라고 불리는데, 모두 의약품을 택배 등을 통해 집으로 배송해주는 모델입니다. 이러한 디지털 약국, 혹은 의약품 배송 회사들도 코로나 판데믹에서 호황을 맞고 있기는 마찬가지입니다. 환자들이 감염의 위험으로 오프라인 약국에 방문하기를 꺼리기 때문입니다. 특히 흥미로운 것은 한 인터뷰에 나오는 것처럼, 코로나19 시기에 환자들이 원격진료를 통해서 받은 처방전을, 디지털 약국에 보내는 경우가 크게 늘었다는 부분입니다. 이에 따라, 코로나19 판데믹을 기점으로 최근 대규모 투자를 유치하거나, 지역 서비스에서 전국 서비스로 발돋움하는 사례도 나오고 있습니다.

특히, Capsule, Alto 와 같은 스타트업들이 유명합니다. Capsule은 뉴욕에서 2시간 내로 무료 배송을 해주는 서비스로 잘 알려져 있습니다. 약 수령 후에는 앱으로 약사에게 복약지도를 받을 수도 있습니다. Capsule은 코로나 상황에서 뉴욕을 넘어, 시카고, 보스턴, 뉴저지 등으로 확장하고 있습니다. 실리콘밸리의 Alto는 올해 초에 소프트뱅크 비전펀드로부터 $250M의 대규모 펀딩을 받으며, 캘리포니아를 넘어, 시애틀, 라스베가스, 덴버 등으로 확장하고 있습니다. 또한 최근에 Alto는 온디맨드 원격진료 회사인 Hims와 협업하여, Hims에서 받은 처방전으로 Alto가 당일 배송해주는 모델이 만들어지기도 했습니다.

만약 텔라닥이 이러한 의약품 배송 회사를 인수해서, 원격진료 – 만성질환 관리 – 처방 – 의약품 배송까지 이어지는 모델을 만든다면, 그야말로 텔라닥이 모델로 하는 end-to-end 원격의료 서비스에 더 가까워질 수 있을 것입니다. 제가 만약 텔라닥 CEO라면 이런 회사들에 눈독을 들이고 있을 것 같습니다.

마지막 종류의 후보는 가정용 진단 키트입니다. 원격진료의 가장 큰 한계가 환자를 직접 보지도 못하고, 혈액검사나, 소변검사, MRI와 같은 영상도 촬영할 수 없다는 것입니다. 그렇기 때문에 주로 경증 질환을 진료하는 것에 머물러 있습니다. 이를 해결하기 위해서 고려해볼 수 있는 것은 가정용 진단 키트를 통해서 간단하게라도 검사를 해보는 것이지요. 이를 활용하면 원격진료를 통해서 진단할 수 있는 범위가 더 넓어질 수 있습니다. 다만 아직까지 원격진료에 유의미하게 도움을 줄 수 있을만큼 유용한 가정용 키트에 대해서는 많이 들어보지 못한 것 같습니다. 온디멘드 원격진료 회사인 레모네이드 헬스 등에는 성병 진단 키트 등을 보내주고, 이를 바탕으로 진단을 하기도 합니다.

나가는 말

지금까지 텔라닥과 리봉고의 합병에 대한 다양한 측면에 대해서 고찰해보았습니다. 합병 소식이 전해진 직후부터, 이 딜을 들여다보기 시작했는데 글을 마무리할 때까지 보름 정도의 시간이 걸렸습니다. 제가 긍정적인 시각으로 바라보고 있는 것과는 달리, 이 두 회사의 합병 발표 직후에 두 회사의 주가는 급락했는데요. (며칠이 지난 이후에 다시 회복하는 흐름을 보이고 있기는 합니다.) 이를 보면 시장에서는 인수가가 너무 비싸다고 생각하거나, 적어도 단기적으로는 텔라닥과 리봉고의 시너지가 잘 나지 않으리라고 생각하는 것 같습니다. 특히 리봉고는 아무리 빠르게 성장하고 있다고 하지만 올해 들어 주가가 400% 상승한 상태였는데, 거기에 (당시 주가 기준으로) 10% 프리미엄을 더 얹어서 인수한 것이 너무 과도하다고 시장에서 반응하는 것 같습니다.

텔라닥은 지금까지 10여 건의 활발한 M&A를 통해서 성장하면서 기업을 평가하고, PMI 하는데는 잔뼈가 굵었으리라 생각합니다. 하지만 이번 리봉고와의 합병은 지금까지 텔라닥이 경험해보지 못한 규모의 딜로, 아주 과감하면서도 야심찬 수를 두는 것이라고 봅니다. 이번 딜을 통해서 텔라닥이 원하는대로 시너지를 창출할 수 있다면, 원격진료 뿐만 아니라 헬스케어 산업 전체에 미치는 영향이 크리라고 봅니다.

이번 인수합병 이후로 미국의 헬스케어 시장이 들썩이고 있는 것 같습니다. 지금처럼 유동성이 큰 시장 상황에서는 또 다른 큰 인수합병 딜이 성사되어도 전혀 어색하지 않을 것 같습니다. 디지털 헬스케어 시장 내부에서, 기존의 기업들끼리 이런 대형 딜이 성사된다는 것은 이 산업이 점점 더 성장하고 있다는 것을 의미합니다. 먼 미래일 수도 있겠지만, 한국에서도 언젠가 디지털 헬스케어 산업이 그렇게 성장할 수 있기를 꿈꿔봅니다.

Discover more from 최윤섭의 디지털 헬스케어

Subscribe to get the latest posts sent to your email.

알기 쉽고 세밀하게 분석해주신 글 잘 읽었습니다.

저같은 미국주식 주린이도 이해할 수 있게 잘 써주셨네요 ^^ 정말 고수는 어려운 내용도 쉽게 풀어낼수 있다 하던데… 고수님이시네요 ^^ 잘 읽고갑니다.

링크 공유해도 될까요?

검색으로 우연히 찾게 된 포스팅인데 보석같은 귀중한 정보들이 담겨있네요

원격의료에 대한 현 상황을 잘 정리해주셔서 큰 도움이 됬습니다

비록 한국에서 원격의료를 제한하고 있지만, 시대의 흐름을 막지는 못할 것 입니다. 좋은 글 감사합니다.

[…] 텔라닥-리봉고의 대규모 인수합병은 밸류체인 상에서 인접한 서비스를 제공하던 두 기업이 합병하면서 […]